Spanska banker är vana att få sin vilja igenom och har bland annat en särställning som gör att de inte behöver åtlyda centralbankens medlingar. Därför är det anmärkningsvärt att sektorn förlorat två viktiga mål som kommer att kosta bankerna upp till åtta miljarder euro.

Det första utfallet kom 21 december i Europadomstolen. Datumet, dagen före det spanska jullotteriet, gjorde att domen mottogs som en tidig högsta vinst av många hypotekstagare. Vad EU-domstolen gick emot var statsadvokatens yrkande på att kompensationer endast skulle räknas från och med 2013, då de första bankerna fälldes för bruket av oskäliga/vilseledande räntegolv på sina hypotek. Den finner att i de fall hypotekstagare kan styrka att de inte var informerade om klausulen ska de kompenseras med hela summan som de betalat för mycket i amorteringar, som en konsekvens av att räntan varit lägre än bankens utfästa räntegolv.

Bara i Spanien beräknas EU-domstolens utfall gynna nära 1,5 miljoner hypotekskunder och kosta bankerna mellan tre och fem miljarder euro i ersättningar. En normalkund kan vara berättigad till mer än tiotusen euro i återbetalning, beroende på hypotekets omfattning och längd.

Om samtliga berörda hushåll skulle välja att gå till domstol på en gång skulle de spanska domstolarna kollapsa. Antalet anmälningar skulle nämligen fördubbla rättsväsendets normala årliga belastning. Det är ett av skälen till att regeringen, med brådskande karaktär, tvingat bankerna till ett medlingssystem.

Planen antogs 20 januari genom dekret och trädde i kraft redan påföljande dag. Den har avtalats mellan Partido Popular, PSOE samt Ciudadanos och har för avsikt att förenkla för kunder att kräva ersättning för oskäliga räntegolv.

Banksektorn tvingas genom dekretet att erbjuda hypotekskunder en omprövning av deras lånevillkor samt eventuell kompensation. Bankerna är tvungna att informera sina kunder om denna möjlighet och hur de ska gå tillväga. Däremot specificeras ej hur denna information ska nå ut och många banker har undvikit att kontakta kunderna personligen. Istället har informationstexten publicerats på bankernas respektive hemsidor, eller i vissa fall endast medelst anslag på bankkontoren.

Regeringens dekret har en annan fundamental brist. Den beviljar nämligen bankerna rätten att vägra kunder ersättning, om den anser att kunderna informerats ordentligt om räntegolvets existens. Detta åberopas bland annat av bangruppen Sabadell, som meddelat att den inte kommer att ersätta några kunder. Andra banker, som gruppen Popular, medger ersättningsskyldighet endast till omkring hälften av sina hypotekskunder. Detta trots att Popular fällts i flera enskilda rättegångar.

I den andra vågskålen finns statligt intervenerade Bankia, som beslutat betala tillbaka mellanskillnaden till alla sina hypotekskunder som är drabbade av räntegolv. Enligt Bankia innebär detta en besparing på omkring 100 miljoner euro i rättegångskostnader. Beslutet innebär att omkring 60 000 hypotekskunder kommer att få hela mellanskillnaden endast genom att ansöka om den hos sin bank. Ersättningen kommer att ske antingen genom att räkna av summan från det kvarvarande hypotekslånet eller, om kunden föredrar, som en kontant utbetalning. Ordföranden i Bankia José Ignacio Gorigoizarri uppger att åtgärden är den bästa både för bankens kunder och aktieinnehavare, mot bakgrund av de prejudicerande domarna de senaste månaderna.

De som gynnas är privatpersoner som har hypotekslån på sin huvudbostad. Domstolsutfallen berör ej hypotek som tecknats av företag eller för fastigheter som inte utgör huvudbostad. Konsumentorganisationer kritiserar regeringens dekret och menar att den tillåter bankerna att agera domare och sätta press på sina kunder för att tvinga dem att acceptera lägre ersättning än vad de är berättigade till. Ett exempel är en annan klausul som väckt kritik. Den gör gällande att om bankkunder tillbakavisar ett erbjudande om ersättning av sin bank och väljer att gå till domstol, ska kunden betala rättegångskostnaderna om denne beviljas samma ersättning eller mindre än vad banken tidigare erbjudit.

Regeringens dekret fastställer att de hypotekskunder som beviljas tillbakabetalning av räntegolv även ska tilldelas dröjsmålsränta och att detta ska ske i första hand som kontant betalning. Endast om kunden accepterar det ska kompensationen ske antingen genom en motsvarande avskrivning från det resterande hypoteket alternativt genom annan form av bankprodukter.

Det är viktigt att hypotekskunder ser över vilken ersättningsform de föredrar. I den händelse att de väljer kontant ersättning är de nämligen tvungna att skatta för pengarna i sin kommande inkomstdeklaration. Samma sak gäller de kunder som gjort avdrag för amorteringar och lån, som i det fallet måste betala tillbaka motsvarande summa som tidigare dragits av.

De hypotekstagare som köpt sin fasta bostad före 2013 är berättigade till ett avdrag på 15 procent av både amorteringar och räntor, upp till sammanlagt 9 040 euro. Det kan vara ganska mycket pengar som ska betalas tillbaka och gör det i många fall tillrådligt att överväga att dra av ersättningen på resterande hypotek, om man fortfarande har det. Det ska poängteras att även kunder vars hypotek löpt ut kan reklamera ersättning retroaktivt.

I den händelse att man accepterar kontant ersättning tvingas man dock endast betala tillbaka skatt och avdrag för de fyra senaste åren. Preskriptionstiden gör nämligen att skatteskulder som är fem år eller äldre inte kan reklameras.

En mängd hypotekskunder har inte väntat på det senaste utfallet, utan har redan reklamerat återbetalning för räntegolven via domstol. I början dömde domstolarna varierade, men allt eftersom kunderna i större utsträckning fått rätt har antalet anmälningar ökat. De senaste två åren har möjligheterna till upprättelse varit så stort att flera större advokatbyråer erbjudit hypotekskunder att driva deras ärende gratis. Kunderna behöver endast ersätta advokatbyrån med cirka tio procent av återbetalningen från banken, skadeståndet, i den händelse att de får rätt.

Räntegolvet är en gräns, ofta på tre procent, som bankerna inkluderat i den finstilta texten i de flesta hypoteksavtal. Den innebär att kunderna aldrig betalar mindre än tre procents ränta, oavsett om styrräntan hamnar långt under gränsen, vilket varit fallet de senaste åren.

Ett konkret exempel: Det flesta hypotek tecknas med rörlig ränta, som normalt är anpassade till räntesatsen Euribor. Den är i sin tur ett genomsnitt av de europeiska bankernas hypoteksräntor. Den avtalade hypoteksräntan är som regel Euribor plus en procent. Det innebär att om Euribor ligger på 3,5 procent så får hypotekskunden betala 4,5 procents ränta på sitt lån.

Men så har de flesta banker alltså inkluderat räntegolvet i avtalet, ofta utan att informera kunder ordentligt om detta. Euribor upprättades så sent som 1999 och startade på tre procent, men föll 2003 och framåt och framför allt från och med 2009. De senaste fyra åren har Euribor legat på 0,5 procent eller mindre. Det borde ha inneburit att ett standardhypotek skulle ha en ränta på 1,5 procent, men på grund av räntegolvet har kunderna betalat minst dubbelt så hög ränta. Vid årsskiftet i år var Euribor för övrigt obefintlig, på endast 0,042 procent.

Det är som sagt inte bara när det gäller räntegolven som de spanska bankerna fått bakläxa. Ett år tidigare föll en annan dom, i spanska Högsta domstolen, som inledningsvis gått media obemärkt förbi men dock ej rättsväsendet. Flera domstolar har följt HD:s direktiv, som prickar bankerna för att de kategoriskt tvingat sina hypotekskunder att stå för omkostnaderna i samband med upprättande av lånet. HD finner att lånet är en affär för banken, som därför måste stå för alla kostnader, som notarie och registreringsavgifter. Rent juridiskt fälls bankerna på att kunderna fått ta kostnaden utan att frågan ens diskuterats.

Ett flertal banker som Santander, CaixaBank, BBVA och Bankia har med brådskande karaktär gjort om sina standardkontrakt för nya hypotekslån. De tar dock inte på sig kostnaden utan specificerar i hypoteksavtalet att kunden frivilligt accepterar att stå för teckningskostnaderna.

Mer än sex miljoner hushåll har i det här fallet möjlighet att få tillbaka pengarna som de betalat, som i vissa fall kan uppgå till 3 000 euro. Konsumentorganisationer poängterar att det är möjligt även i de fall där hypoteket redan likviderats. Till skillnad från räntegolven har det i det här fallet inte erbjudits någon medling, utan de som vill kräva tillbaka teckningskostnaderna måste anlita en advokat.

Den sammanlagda notan för bankerna kan i det här fallet ligga på tre miljarder euro. Om man lägger till ersättningen för räntegolven innebär de prejudicerande domarna ett slag mot den spanska banksektorn på upp till åtta miljarder euro.

Fakta om räntegolven:

http://www.sydkusten.es

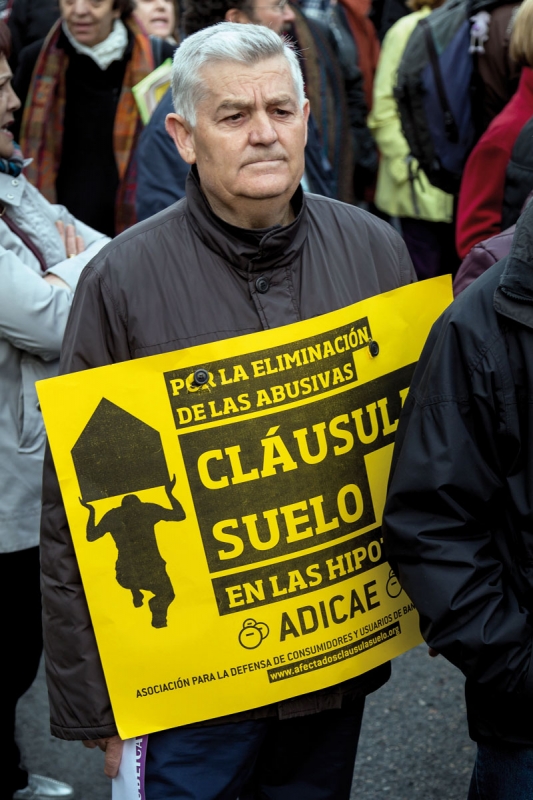

Nära 1,5 miljoner hypotekstagare i Spanien är drabbade av räntegolv och har nu stora chanser att få upprättelse. Foto: Barcex/Wikimedia Commons

Bankerna nere för räkning

Publicerad 2017-03-03 07:00EKONOMI Den spanska banksektorn har på sistone lidit flera svidande bakslag i domstolarna, som kommer att kosta bankerna miljarder euro i kompensationer till hypoteksunder. Det rör sig bland annat om de beryktade räntegolven, men också om allmänna omkostnader vid upprättande av hypotek som bankerna tvingas stå för – även retroaktivt.

|

Mats Björkman Sydkusten |

| Den mest kompletta informationen om Spanien, varje dag i din e-postlåda. Prenumerera på SK Premium! |

Kommentarer

Endast prenumeranter på SK Premium+ kan kommentera artiklar.